«Простые числа»: Сбербанк, adios!

Идея нового кабинета министров выкупить у Центрального банка его главный актив – контрольный пакет акций Сбербанка – вызвала широкий общественный резонанс. Действительно: что за странный кульбит совершает государство, перекладывая собственность из одного своего кармана в другой. Многочисленные эксперты, журналисты, да и простые граждане сразу почуяли обман. Чаще всего звучали подозрения в банальном воровстве, мол, пока деньги будут перетекать со счёта на счёт, часть из них спишут на усушку и утруску.

Может, так оно и случится. Но куда полезнее отыскать в этой операции политэкономическое зерно, а значит, ответить на вопрос: в интересах какого класса она осуществляется. И начать надо с того, откуда вообще у ЦБ в собственности оказался контрольный пакет акций крупнейшего российского банка? Ещё в 1963 году управление сберегательными кассами от Министерства финансов перешло к Государственному банку Советского Союза. А в 1987 году они были реорганизованы в Сберегательный банк СССР. В 1990 году Верховный совет РСФСР объявил банк республиканской собственностью. После событий 1991 года правопреемником Сбербанка СССР стал Сбербанк России, а его собственником — Центральный Банк Российской Федерации. Таким образом российский финансовый регулятор безвозмездно получил в распоряжение фундамент банковской системы страны. И, как водится, начал его активно распродавать. Но не сразу, а уже позже, при Путине. Да, именно в то время, когда, по словам российских либералов, государство запустило процесс скрытой национализации. В ходе так называемого «народного IPO» Сбербанк осуществил массовую эмиссию акций, ушедших в свободную продажу. Уж не знаю, для народа какой страны была проведена эта распродажа, только на сегодняшний день почти вся та доля Сбербанка, что ушла из-под контроля ЦБ принадлежит иностранным компаниям.

И этот показатель постоянно растёт, увеличившись за последние 4 года на два процентных пункта. Таким образом, уже долгое время Центральный банк владеет пакетом в 50% плюс одна акция. Интересно, а почему именно таким? Дело в том, что ЦБ обязан владеть Сбербанком в силу существующего закона. Восьмая статья 86-ФЗ о Центральном банке запрещает регулятору опускать свою долю в Сбербанке ниже указанного значения. И это логично, ведь дело идёт о крупнейшем коммерческом банке страны.

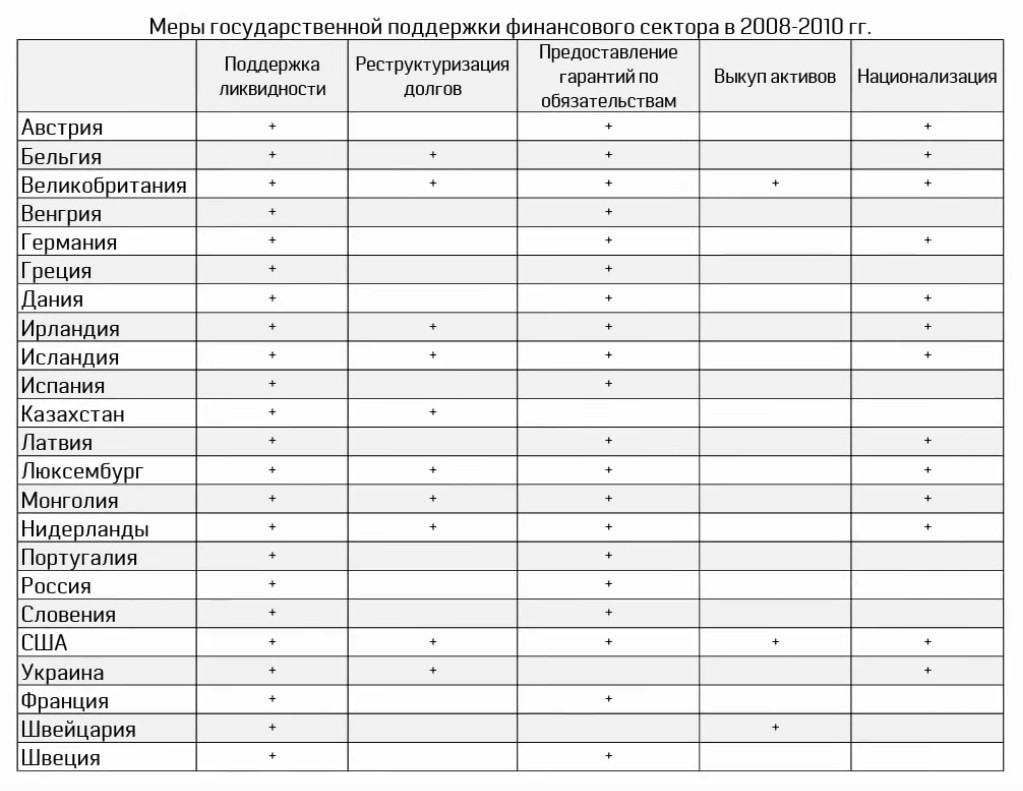

По состоянию на начало 2020 года он контролировал треть рынка кредитования юридических лиц, а на рынке вкладов физических лиц его доля составила почти 44%. За 2019 год Сбербанк получил прибыль в 870 млрд рублей, по данным банка. Эта сумма составила 62% от совокупной прибыли всех кредитных организаций страны. Сбербанк – не просто крупнейший банк страны. Он является системообразующим для всего кредитного сектора экономики России. И значит, становится потенциальным источником системного финансового риска. Этот риск стал следствием стремительной монополизации финансовой системы современного капитализма. Он заключается в том, что банкротство крупного банка или даже призрачная возможность такого банкротства становится уже не столько проблемой его собственников, сколько всего общества. Ведь в месте с ним на дно могут пойти другие банки, должником которых он является, а также десятки тысяч предприятий и простых граждан, который держат свои средства на его счетах. Впервые системный финансовый риск проявил себя в ходе Скандинавского экономического кризиса конца 1980-х. Тогда же для преодоления его последствий государства прибегали к масштабной принудительной национализации банкротившихся банков. Ситуация повторилась в годы финансового кризиса в Юго-Восточной Азии. Государство в Японии, Индонезии, Южной Корее также играло роль пожарной команды капитализма, приобретая в собственность банки, провал которых угрожал стабильности финансовой системы.

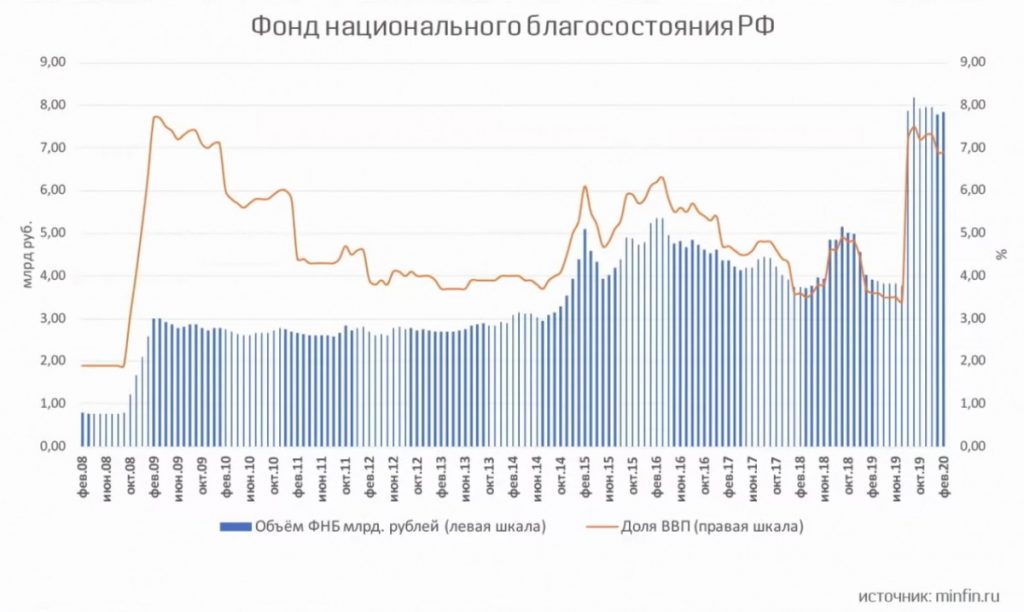

Что уж говорить про мировой финансовых кризис 2008 года. США, и целый ряд европейских государств буквально заливали пожар кризиса ликвидностью. Таким образом, общественный сектор перенял на себя риски частного капитала. Монополизация экономики ставит перед обществом новые вызовы. Государства, столкнувшиеся с неведомым ранее системным финансовым риском, стали судорожно искать пути его преодоления. Ортодоксальные рыночные модели не могли дать ответа на этот вопрос. Ведь по канонам экономического либерализма банкротство фирмы является благом для общества. Как санитар леса оно избавляет систему от слабых и неэффективных, освобождая дорогу сильным и успешным игрокам. Но одно дело – банкротство булочной за углом, и совсем другое – финансового гиганта, монополиста. И единственный решением здесь становится более жёсткий надзор и ограничение рыночной свобод. Всё это я вспомнил потому, что одной из причин продажи Сбербанка назывался якобы существующий конфликт интересов. Он якобы возникает из-за того, что ЦБ является одновременно и регулятором, и собственником Сбербанка. Однако это не очень убедительный аргумент. Именно обладание контрольным пакетом позволяет Центральному банку обеспечивать стабильность работы Сбера, воздействуя на него не только через инструменты государственного надзора, но и принятия решений. Ещё одно оправдание сделки сводится к тому, что она позволит правительству привлечь дополнительные средства на реализацию социальных обещаний Путина. Схема такая: у правительства есть резервы – Фонд национального благосостояния и им, по уставу, нельзя покрывать бюджетные расходы. Но эти средства можно инвестировать. Правительство переводит деньги Центробанку, у того образуется прибыль, 75% которой он обязан перечислить в бюджет. Приблизительно так описывают манёвр в Минфине, называя его изящной сделкой, от которой все будет только лучше. Однако в этой конструкции есть несколько сомнительных деталей. Во-первых, российский бюджет не страдает от нехватки денег, как бы странно это не звучало. Несмотря на сравнительно низкие цены на нефть искусственная девальвация рубля позволяет наполнять казну большим количеством рублей, которые благодаря этой схеме ловко изымаются из наших карманов. За 2018-19 год совокупный профицит бюджета составил почти 5 триллионов рублей, по данным Министерства Финансов. На период с 2020 по 2022 год доходы превысят расходы ещё на 1,8 трлн рублей.

Государство не только усердно снижает расходы, принося в жертву образование, здравоохранение, науку, систему ЖКХ, да ещё и умудряется экономить уже выделенные средства. Так, за 2019 год недоиспользованными оказались более 1 триллиона рублей. На этом фоне идея насытить бюджет деньгами от продажи Сбербанка выглядит как минимум странно.

Во-вторых, продажа акций Сбербанка будет произведена по рыночной цене, т.е. приблизительно за 2,8 трлн рублей, по данным годового отчёта Центрального банка на 2018 год (312 стр. доклада ЦБ). Эта сумма почти в 40 раз превышает балансовую, которая составляет лишь 72 млрд рублей, а рентабельность сделки превысит 3,3 тысячи процентов. Но Банк России не просто вернёт полученную прибыль в бюджет. Часть средств он оставит себе для покрытия убытков, которые он получил от санации крупных частных банков, доведённых эффективными собственниками до грани банкротства (312 стр. страница доклада ЦБ). К ним относится Открытие, Траст, Бинбанк, Московский Кредитный Банк и ряд других финансовых компаний. Руками ЦБ государство выкупило у владельцев токсичные активы, в результате чего только за 2017-18 гг его убытки составили более 850 миллиардов рублей (258 стр. доклада ЦБ). Ну и в-третьих, Фонд национального благосостояния это не просто копилка на чёрный день. В 2008 году он по крайней мере на словах создавался для того, чтобы накапливать там сверхприбыли от экспорта нефти и газа и на эти средства софинансировать добровольные пенсионные накопления и покрывать дефицит Пенсионного фонда России.

Однако на деле это и другие фонды, образующие золотовалютные резервы России служат иной цели – аккумулировать в них иностранную валюту, которую страна получает от экспорта, и поддерживать постоянный искусственный дефицит долларов и евро на валютном рынке и тем самым искусственно обесценивать рубль в угоду российским олигархам. Это правило будет соблюдено и при покупке Сбербанка. ФНБ продаст иностранную валюту Банку России за рубли, а потом ими же расплатится за полученный пакет акций. Таким образом, ни одного доллара не попадёт на валютный рынок и не ущемит интересы алекперовых и потаниных. Не стоит сомневаться, что передача крупнейшего банка страны в Правительство – лишь первая часть изящной многоходовки. ЦБ избавляется от Сбербанка, что автоматически отменяет норму об обязательном сохранении в собственности контрольного пакета его акций. Однако в проекте Федерального закона «О приобретении Правительством Российской Федерации у Центрального банка Российской Федерации акций ПАО «Сбербанк России»…», ничего не говорится о том, сохранится ли это требование в отношении нового владельца. Вопреки распространённому заблуждению, российское государство ни на шаг не отступает от сложившейся в 90-е годы стратегии приватизации, которая передаёт в руки крупнейших инвесторов самые прибыльные активы. Одним из наиболее привлекательных объектов является Сбербанк, идеи приватизации которого всё чаще озвучиваются заинтересованными лицами на самом высоком уровне.  Короче говоря, схема вырисовывается следующая:

Короче говоря, схема вырисовывается следующая:

- владельцы крупных частных банков инвестируют в рискованные активы и прогорают;

- центральный банк выкупает долги полуживых банков и принимает на себя убытки банкиров;

- правительство покрывает потери ЦБ из средств ФНБ, отложенных на пенсионное обеспечение, а для нас — повышает пенсионный возраст;

- одновременно создаются условия для передачи Сбербанка в руки всё того же класса эффективных собственников;

- а когда и этот банк будет доведён до ручки, государство вновь переложит убытки на плечи общества.

Хорошего вам настроения.